USA in Modalità Goldilocks, mentre l'Europa Riduce i Tassi: Cosa Aspettarsi?

24 Ottobre 2024 _ News

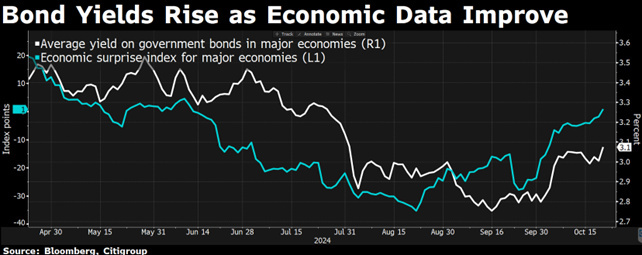

I mercati azionari continuano ad essere eccezionalmente forti, registrando il quarantasettesimo nuovo massimo da inizio anno, con finanziari, utilities e real estate i migliori settori della settimana. Sul fronte obbligazionario invece abbiamo tassi decennali a rialzo con il decennale americano che registra uno dei maggiori rialzi di sempre successivo al primo taglio dei tassi e raggiunge il 4.20%, mentre il bund tedesco arriva al 2.30%.

A livello macro da evidenziare la decisione della BCE sui tassi di interesse e l’inflazione europea, invece negli Stati Uniti sono state rilasciate le vendite al dettaglio di settembre insieme ai sussidi di disoccupazione.

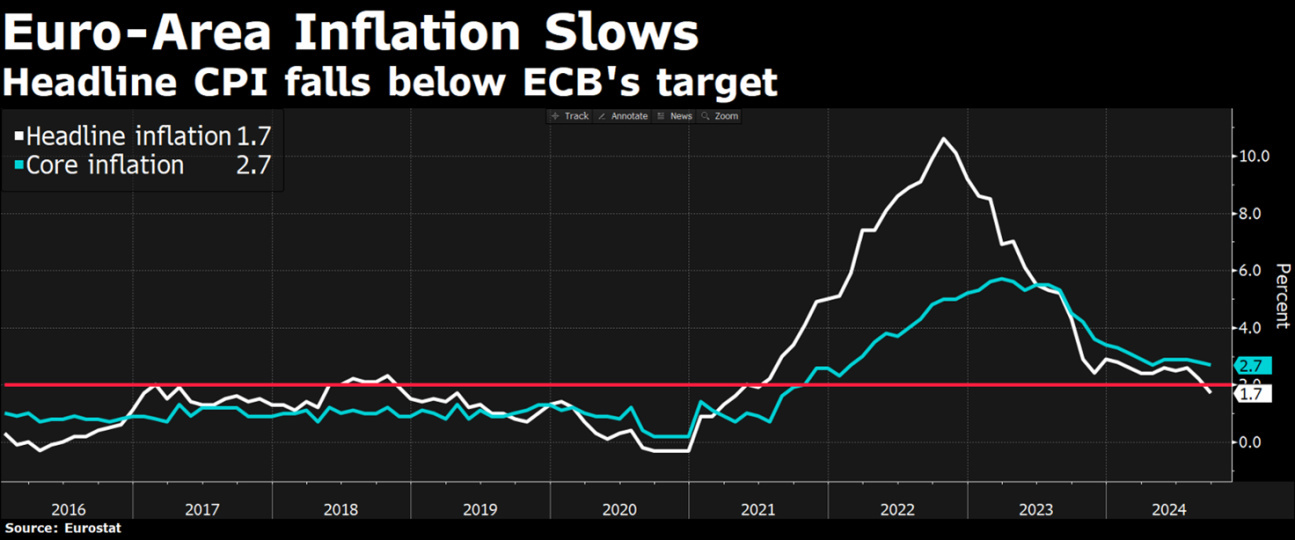

L’Inflazione europea di settembre è uscita all`1.7% al di sotto delle attese del 1.8% e inferiore rispetto al dato del mese del precedente con la rilevazione mensile ancora in negativo al -0.1% in linea alle attese.

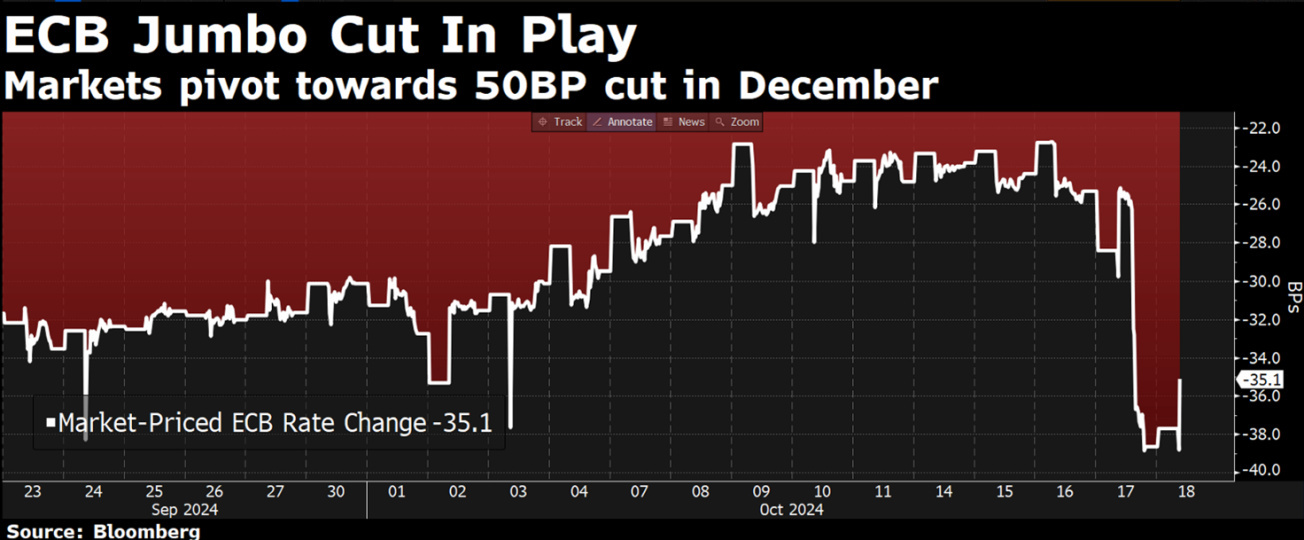

Molto attesa anche la decisione sui tassi da parte della BCE che ha annunciato il terzo taglio di quest’anno, abbassando il tasso di riferimento di 25 punti base al 3,25%. Nel corso della conferenza stampa la parola "downside" riferita sia alla crescita sia all'inflazione è stata predominante. Il comunicato nel suo complesso ha tenuto conto sia del forte rallentamento dell'economia tedesca sia degli ultimi dati sull'inflazione e rafforza l'ipotesi di raggiungimento del tasso sui depositi al 2% entro metà 2025.

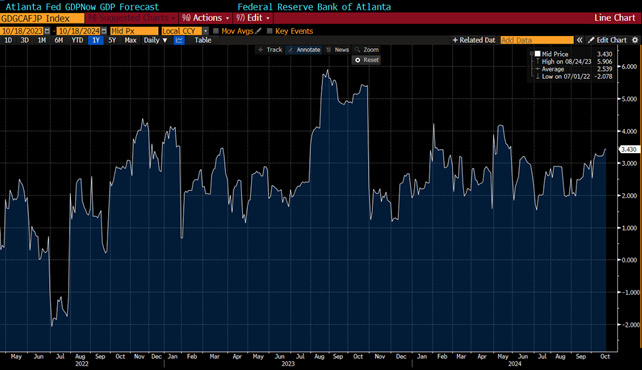

Nel frattempo negli Stati Uniti i dati macro continuano a sostenere la narrativa di uno scenario definito Goldilocks con un’economia ancora forte, ma al punto giusto per non alimentare ulteriori spinte inflattive. Il modello di monitoraggio GDP Now della FED di Atlanta (una sorta di misura del PIL in tempo reale) ha aumentato il tasso di crescita del GDP americano del terzo trimestre dal 3,2% al 3,4% in seguito a un forte rapporto sulle vendite al dettaglio di settembre uscite sopra le attese in crescita dello 0.4% nel mese rispetto allo 0.3% atteso. Le richieste di sussidi di disoccupazione sono inoltre diminuite uscendo a 241K rispetto alle attese di 259K nonostante gli scioperi dei lavoratori e gli uragani.

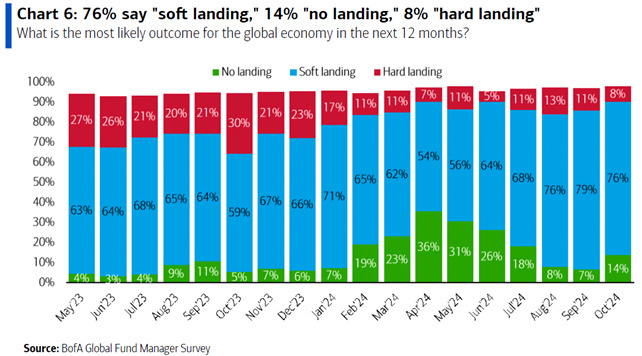

Questi dati macro enfatizzano una marcata divergenza di fase congiunturale tra Europa e America, che è però già ben incorporata nelle aspettative degli investitori. Infatti, secondo la Fund manager survey di settembre di Bank of America, ovvero un sondaggio che la banca d’affari realizza ogni mese tra circa 200 suoi clienti rappresentativi di circa 500 miliardi di asset in gestione, soltanto l`8% degli intervistati si aspetta una recessione globale nei prossimi 12 mesi, siamo al livello più basso degli ultimi 2 anni.

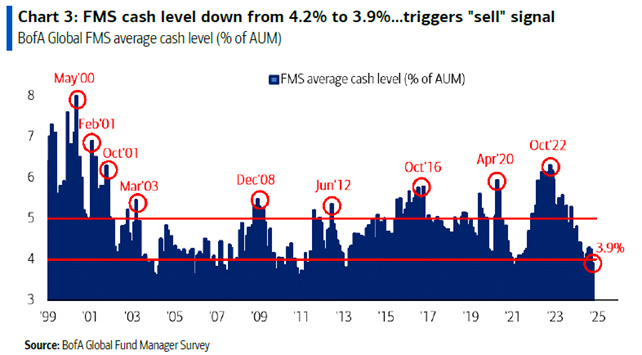

Così come al livello più basso dal 2021 si trova la liquidità detenuta dagli investitori, arrivata al 3.9% sotto al 4% un livello che storicamente è sempre stato da interpretare in ottica contraria come segnale di imminente correzione.

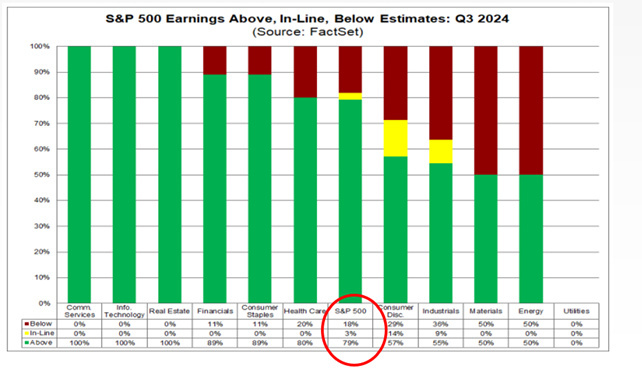

Nel frattempo è iniziata la reporting season americana per il terzo trimestre. Ad oggi sono solo poco più del 15% del totale le società che hanno rilasciato i risultati trimestrali che per ora sono per il 79% dei casi migliori delle attese.

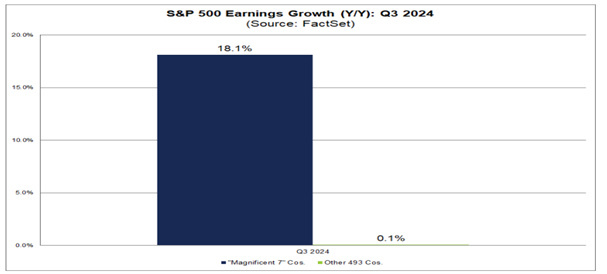

Per le magnifiche sette è attesa una crescita di utili del 18% per il terzo trimestre, ed escludendole la crescita di utili per le restanti 493 società è vicina allo zero.

Anche per questo trimestre, come praticamente sempre accade, si era assistito nelle settimane precedenti ad un taglio generale di stime da parte degli analisti che hanno abbassato le aspettative rendendo più facile per le società battere le stime. Dinamiche tecniche ma che è sempre importante conoscere perché sono le aspettative che veramente contano e giocano un ruolo chiave nelle dinamiche dei prezzi di breve periodo e nelle reazioni dei titoli al rilascio dei risultati.

Tra le società che hanno riportato possiamo sicuramente citare una buona reporting delle grandi banche che spinge il settore dei finanziari sui massimi, con invece luci ed ombre sul settore più di moda al momento ovvero quello dei semiconduttori che ha visto riportare due giganti ASML e Taiwan Semiconductor.

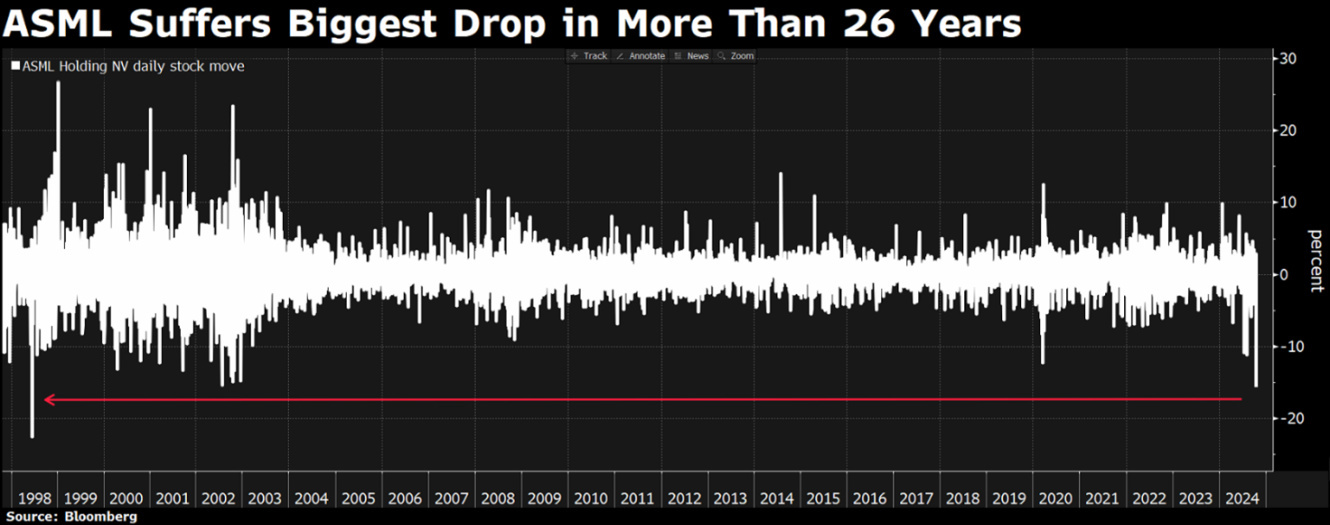

ASML la principale società nella produzione di macchinari per la fabbricazione di chip avanzati sorprende il mercato con un Profit Warning dopo ordini per il 3Q di quasi il 50% sotto le attese ed una revisione a ribasso delle guidance per il 2025. In base al comunicato, la debolezza dei numeri è da attribuirsi ad un recupero più graduale del previsto di alcuni mercati fuori dal mondo AI con un atteggiamento cauto dei principali clienti atteso protrarsi nel 2025, unito ad una debolezza della Cina. Quanto basta per fare scendere il titolo del 15% in giornata portandolo a -35% dai massimi di metà luglio ed a valutazioni in media valutativa a 28 volte gli utili trascinando a ribasso tutto il settore dei chip.

I produttori di chip sono invece poi avanzati due giorni dopo quando le azioni di Taiwan Semiconductor sono balzate del 10% dopo avere rilasciato ottimi numeri ed aumentato le sue previsioni di fatturato. Ciò ha contribuito ad alleviare le preoccupazioni sulla domanda globale di chip e sulla sostenibilità di un boom dell'hardware AI.

Contrastanti anche i risultati riportati fino ad ora dal settore del lusso, con LVMH che delude il consenso riportando un calo organico del 3% nel 3Q, ma dall’altra parte abbiamo invece avuto notevoli numeri riportati da Brunello Cuccinelli a dimostrazione della tenuta della fascia di altissima gamma. Questo si traduce in un settore del lusso molto volatile con gli investitori che comprano o vendono solo in base all’ultima notizia rilasciata, piuttosto che al suo vero impatto nel lungo periodo.

I grandi investitori ci insegnano che le Opportunità sono il risultato della Volatilità meno le Emozioni. Eliminare le emozioni e saper sfruttare a proprio vantaggio le correzioni crea le opportunità. Resistere alla natura umana di agire emozionalmente alle notizie di breve termine è forse il più grande segreto per un investimento di successo.

In relazione a questo concetto non dobbiamo mai ignorare la potenza dell’interesse composto che gioca un ruolo materiale nel lungo periodo. Uscire dal mercato, oppure vendere un settore o un titolo di qualità, solo perché ci sono delle notizie negative di breve periodo, solo perché sbaglia una reporting ad esempio, non permettere all’interesse composto di lavorare, e questo è il più grande errore degli investitori.

Ricordiamoci che Warren Buffett ha generato più del 90% della sua ricchezza dopo i 65 anni e questo è legato proprio alla potenza dell’interesse composto che non a caso viene definito l’ottava meraviglia del mondo. I sell-off di mercato sono inevitabili, la storia dei mercati ci insegna che c’è una correzione del 10% ogni anno, una del 20 ogni 3 anni, ed una del 5% tre volte all’anno, tutto questo non è nulla nuovo e conoscere i mercati ci deve aiutare a restare coerenti con la nostra strategia sfruttando la natura dei mercati e le correzioni stesse.

Le correzioni dei mercati fanno male ma sono inevitabili. Molti investitori intuitivamente interpretano la volatilità come qualche cosa di negativo, se il portafoglio scende del 20-30% loro lo vedono come indicazione che hanno fatto qualche cosa di sbagliato e hanno fatto un errore, ma molto spesso non è così ma stanno solo pagando il prezzo per avere successo nel lungo periodo. Questo cambiamento di prospettiva mentale è fondamentale. L’errore di molti investitori è che vogliono evitare di pagare questo prezzo della volatilità, vogliono il ritorno senza la volatilità, ma questo non è possibile. La volatilità è da vedere come una sorta di opzione per aumentare i ritorni nel lungo periodo, e come qualsiasi opzione comporta il pagamento di un prezzo, in cambio però di grandi ricompense.

Quanto esposto nel presente messaggio informativo è frutto della libera interpretazione, valutazione e apprezzamento di Pharus Asset Management SA e costituiscono semplici spunti di riflessione. Pertanto le decisioni operative che ne conseguono sono da ritenersi assunte dall'utente in piena autonomia ed a proprio esclusivo rischio. Pharus Asset Management SA dedica la massima attenzione e precisione alle informazioni contenute nel presente messaggio; ciononostante, la stessa non può ritenersi responsabile per errori, omissioni, inesattezze o manipolazioni ad opera di soggetti terzi su quanto materialmente elaborato capaci di inficiare la correttezza delle informazioni fornite e l'attendibilità delle stesse, nonché per eventuali risultati ottenuti usando dette informazioni.

Non è consentito copiare, alterare, distribuire, pubblicare o utilizzare su altri siti per uso commerciale questi contenuti senza autorizzazione specifica di Pharus Asset Management SA.